Báo cáo tài chính hợp nhất quý 3/2022 cho thấy Ngân hàng TMCP Ngoại Thương Việt Nam (Vietcombank, HOSE: VCB) lãi trước thuế quý 3 hơn 7.566 tỷ đồng, tăng 32% so với cùng kỳ. Lũy kế 9 tháng đầu năm, Vietcombank giảm 3% chi phí dự phòng rủi ro tín dụng, chỉ còn trích gần 7.786 tỷ đồng, kết quả, ngân hàng lãi trước thuế gần 24.940 tỷ đồng, tăng 29%.

Năm 2022, ngân hàng Vietcombank đặt mục tiêu lãi trước thuế tối thiểu tăng 12% so với kết quả năm 2021, tương đương 30.675 tỷ đồng. Như vậy, Ngân hàng đã thực hiện được hơn 81% mục tiêu sau 9 tháng.

Sau 9 tháng đầu năm 2022, tiền gửi khách hàng tại ngân hàng Vietcombank tăng 5% so với đầu năm, đạt gần 1,2 triệu tỷ đồng nhưng cho vay khách hàng tăng tới 18%, đạt hơn 1,13 triệu tỷ đồng.

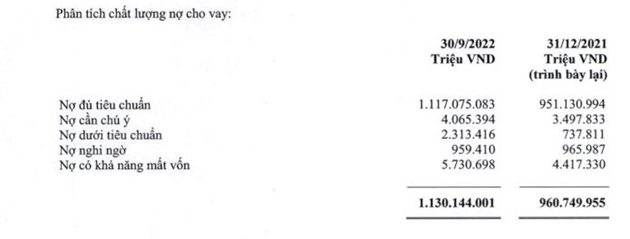

Ở một khía cạnh khác, tổng nợ xấu tại Vietcombank tính đến 30/09/2022 tăng đến 47% so với đầu năm, chiếm gần 9.004 tỷ đồng trong tổng dư nợ. Trong đó, nợ dưới tiêu chuẩn tăng lên mức hơn 2.313 tỷ đồng, cao gấp 3 lần đầu năm và nợ có khả năng mất vốn tăng 30% lên gần 5.731 tỷ đồng. Do đó, kéo tỷ lệ nợ xấu trên dự nợ vay tăng từ 0,64% đầu năm lên 0,8%.

|

|

| Chi tiết các nhóm nợ xấu tại Vietcombank (nguồn: BCTC hợp nhất quý 3/2022). |

Như vậy, tỷ lệ nợ xấu tại Vietcombank 9 tháng đầu năm 2022 được kiểm soát tốt ở mức dưới 1%. Tuy nhiên, tỷ lệ này chỉ phản ánh phần nợ xấu hiện rõ và được ghi nhận trong bảng cân đối kế toán. Vậy nếu tính cả những phần nợ “tiềm ẩn” chưa được ghi nhận, thì tỷ lệ nợ xấu của nhà băng sẽ thay đổi thế nào, nếu được ghi nhận vào nội bảng thì những phần nợ này sẽ ảnh hưởng ra sao đến kết quả kinh doanh của nhà băng.

Theo đó, chỉ tiêu ngoại bảng trong báo cáo tài chính của ngân hàng là các cam kết giao dịch hối đoái và nghĩa vụ nợ tiềm ẩn. Các cam kết giao dịch hối đoái chủ yếu là các hợp đồng phái sinh nên rủi ro thấp. Còn nghĩa vụ nợ tiềm ẩn bao gồm cam kết bảo lãnh vay vốn, cam kết trong nghiệp vụ L/C (bảo lãnh qua thư tín dụng) và cam kết trong bảo lãnh khác. Cam kết bảo lãnh vay vốn thì nhiều rủi ro hơn các nhiệp vụ L/C, nhưng lại thường chiếm tỷ trọng nhỏ, trong khi đó, cam kết trong nghiệp vụ L/C lại có rủi ro thấp nhất và cam kết trong bảo lãnh khác nhiều rủi ro hơn L/C.

Nghĩa vụ nợ tiềm ẩn không được phản ánh trực tiếp trong bảng cân đối kế toán mà chỉ được ghi nhận ngoại bảng. Các khoản nợ này được phát sinh khi ngân hàng và khách hàng ký các cam kết tín dụng, hạn mức thấu chi chưa sử dụng hoặc thư tín dụng.

Tại ‘ông lớn’ Vietcombank, tính đến 30/9/2022, tổng nghĩa vụ nợ tiềm ẩn ghi nhận tăng tới 32% so với đầu năm, từ 119.369 tỷ đồng lên 157.031 tỷ đồng, tương đương tăng thêm 37.662 tỷ đồng sau 9 tháng. Trong đó, bảo lãnh vay vốn ghi nhận gần 2.071 tỷ đồng; cam kết trong nghiệp vụ thư tín tăng đến 59% lên mức 103.850 tỷ đồng và bảo lãnh khác tới hơn 51.110 tỷ đồng.

Tỷ trọng ‘bảo lãnh khác’ trong tổng nợ tiềm ẩn ở mức 33% và tỷ trọng ‘nợ tiềm ẩn/cho vay khách hàng’ tính đến 30/9/2022 chiếm 14%, điều này phần nào cho thấy khả năng rủi ro của ngân hàng Vietcombank ở mức tương đối cao.

Như vậy, nếu chỉ nhìn vào tỷ lệ nợ xấu được phản ánh trực tiếp trong bảng cân đối kế toán, thì rõ ràng chưa phản ánh đầy đủ bức tranh nợ xấu cũng như đánh giá được những rủi ro từ các nghĩa vụ nợ tiềm ẩn của ngân hàng. Bởi nợ tiềm ẩn cũng có thể sẽ trở thành nợ thực sự nếu doanh nghiệp vi phạm thỏa thuận.