Lãi dự thu tại ngân hàng TPBank tăng mạnh, lợi nhuận có đang bị thổi phồng?

Ngân hàng TMCP Tiên Phong (TPBank, mã: TPB) vừa công bố báo cáo tài chính quý 2/2022 với lãi trước thuế 6 tháng đầu năm 2022 đạt gần 3.788 tỷ đồng, tăng 26% so với cùng kỳ, dù chi phí dự phòng rủi ro tín dụng và chi phí hoạt động tăng khá mạnh.

Cụ thể, 6 tháng đầu năm 2022, ngân hàng TPBank ghi nhận thu nhập lãi thuần tăng 22% so với cùng kỳ lên mức hơn 5.866 tỷ đồng.

Ngoài ra, các nguồn thu ngoài lãi cũng đều ghi nhận mức tăng trưởng. Trong đó, lãi từ hoạt động dịch vụ tăng mạnh 72% so với cùng kỳ 2021, lên hơn 1.192 tỷ đồng; lãi từ hoạt động kinh doanh ngoại hối cũng tăng 34% đạt hơn 211 tỷ đồng; đặc biệt lãi từ hoạt động khác đột biến gấp 9,2 lần so với cùng kỳ, ghi nhận hơn 378 tỷ đồng. Cá biệt, chỉ có hoạt động mua bán chứng khoán đầu tư giảm nhẹ 2%, xuống còn 541 tỷ đồng.

Mặc dù 6 tháng đầu năm, ngân hàng TPBank dành hơn 1.400 tỷ đồng để trích lập dự phòng rủi ro tín dụng, tăng tới 40% so với cùng kỳ 2021 và chi phí hoạt động tăng 35% lên hơn 3.000 tỷ đồng), nhưng vẫn báo lãi sau thuế đạt hơn 3.031 tỷ đồng, tăng 26% so với cùng kỳ.

Tính riêng quý 2/2022, ngân hàng TPBank ghi nhận thu nhập lãi thuần tăng 20% so với cùng kỳ lên mức gần 3.035 tỷ đồng. Các nguồn thu ngoài lãi tăng trưởng giúp ngân hàng báo lãi sau thuế quý 2/2022 đạt gần 1.732 tỷ đồng, tăng 37% so cùng kỳ.

Tuy kết quả kinh doanh khả quan nhưng trong 6 tháng qua, dòng tiền tại TPBank lại bất ngờ âm nặng. Cụ thể, lưu chuyển tiền thuần từ hoạt động kinh doanh của TPBank bất ngờ âm 13.050 tỷ đồng, trong khi cùng kỳ vẫn dương 11.806 tỷ đồng; dòng tiền thuần từ hoạt động đầu tư cũng âm gần 266 tỷ đồng và dòng tiền thuần từ hoạt động tài chính âm hơn 196 tỷ đồng, trong khi cùng kỳ 2021 dương hơn 994 tỷ đồng. Do đó, tổng lưu chuyển tiền thuần trong kỳ âm hơn 13.512 tỷ đồng trong khi cùng kỳ 2021 dương gần 12.521 tỷ đồng.

Đáng chú ý, có một tiêu chí đáng quan tâm là các khoản lãi, phí phải thu hay lãi dự thu tại TPBank tính đến 30/6/2022 tăng 28% so với đầu năm, lên gần 2.484 tỷ đồng. Tỷ lệ lãi dự thu/tổng tài sản ở mức gần 1%.

Theo nguyên tắc kế toán, lãi dự thu là khoản lãi ngân hàng dự kiến thu được trong tương lai từ các tài sản sinh lãi, bao gồm cho vay khách hàng. Ngân hàng chưa thu được tiền thật từ khoản này, tuy nhiên khoản này vẫn được ghi nhận vào báo cáo thu nhập của ngân hàng và từ đó tạo ra lợi nhuận.

Trong báo cáo phân tích ngành ngân hàng, chuyên gia của Công ty Chứng khoán Yuanta Việt Nam (YSVN) nêu quan điểm thận trọng về vấn đề này. Theo đó, lãi dự thu cao có thể bóp méo lợi nhuận. Trong mọi trường hợp, lãi dự thu chưa thu được có thể làm giảm lợi nhuận.

"Một số ngân hàng có tỷ lệ lãi dự thu trên tổng tài sản tương đối cao có thể làm lợi nhuận của họ bị sai lệch, đồng thời tăng rủi ro tiềm ẩn nếu ngân hàng không thu được các khoản lãi dự thu này. Các ngân hàng buộc phải ghi giảm doanh thu nếu không thu được lãi trong cùng kỳ kế toán hoặc sẽ phải ghi tăng chi phí nếu nó xảy ra ở khác kỳ kế toán", chuyên gia của YSVN nêu ý kiến.

Ngân hàng TPBank ‘sở hữu’ hơn 32.000 tỷ đồng nghĩa vụ nợ tiềm ẩn

Tính đến 30/6/2022, tổng tài sản của ngân hàng TPBank tăng hơn 6% lên 310.772 tỷ đồng. Trong đó, cho vay khách hàng tăng 7% lên hơn 151.083 tỷ đồng.

Về nguồn vốn, tiền gửi khách hàng đạt hơn 156.336 tỷ đồng, tăng 12% so với đầu năm.

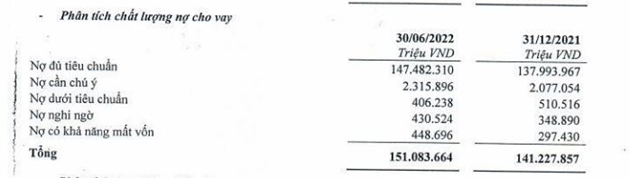

Về chất lượng nợ cho vay, tổng nợ xấu tại TPBank tính đến 30/6/2022 tăng 11% lên hơn 1.285 tỷ đồng, tương ứng tỷ lệ nợ xấu tăng từ 0,81% hồi đầu năm lên 0,85%.

Trong đó, nợ có khả năng mất vốn tăng mạnh hơn 50% chiếm 448,6 tỷ đồng, nợ nghi ngờ tăng 23% lên 430,5 tỷ đồng; riêng nhóm nợ dưới tiêu chuẩn lại giảm 20% xuống còn 406 tỷ đồng.

Ngoài ra, nợ nhóm 2 (nợ cần chú ý với các khoản nợ quá hạn từ 90 đến 120 ngày) tính đến 30/6/2022 tăng 11% lên gần 2.316 tỷ đồng. Dù chưa bị xếp vào nhóm nợ xấu nhưng tình trạng dư nợ khoản vay quá hạn nhảy vọt bất thường cho thấy nhiều người đi vay không có khả năng trả nợ đúng hạn, tiềm ẩn nguy cơ nợ xấu trong tương lai của ngân hàng.

|

|

| Chi tiết các nhóm nợ xấu tại ngân hàng TPBank (nguồn: BCTC quý 2/2022). |

Thực tế, tỷ lệ nợ xấu chỉ phản ánh phần nợ xấu hiện rõ và được ghi nhận trong bảng cân đối kế toán. Vì vậy, nếu tính cả những phần nợ “tiềm ẩn” chưa được ghi nhận, thì tỷ lệ nợ xấu của ngân hàng TPbank sẽ có loạt thay đổi, nếu được ghi nhận vào nội bảng thì những phần nợ này ít nhiều sẽ ảnh hưởng đến kết quả kinh doanh của nhà băng.

Tính đến 30/6/2022, nghĩa vụ nợ tiềm ẩn tại TPBank ghi nhận hơn 32.849 tỷ đồng, tăng thêm 3.116 tỷ đồng trong 6 tháng qua, tương đương tăng 10%.

Trong đó, bảo lãnh vay vốn giảm nhẹ 4% còn 203 tỷ đồng; cam kết trong nghiệp vụ L/C tăng 36% đạt gần 5.200 tỷ đồng và bảo lãnh khác tăng 7% lên gần 27.446 tỷ đồng.

Đối với các ngân hàng thương mại, nghĩa vụ nợ tiềm ẩn chủ yếu bao gồm các khoản bảo lãnh vay vốn, cam kết trong nghiệp vụ L/C, các khoản bảo lãnh khác như thanh toán, thực hiện hợp đồng, dự thầu… Trong đó, cam kết trong nghiệp vụ L/C nhìn chung có tính an toàn cao hơn so với các khoản bảo lãnh vay vốn hay các khoản bảo lãnh khác.

Nghĩa vụ nợ tiềm ẩn không được phản ánh trực tiếp trong bảng cân đối kế toán mà chỉ được ghi nhận ngoại bảng, chưa được coi là nợ xấu. Tuy nhiên, rủi ro từ các nghĩa vụ nợ tiềm ẩn của nhóm ngân hàng thương mại luôn hiện hữu, nó như ‘quả bom’ nổ chậm.

Một điểm đáng lưu ý thêm là các khoản cam kết ngoại bảng hiện vẫn phải trích lập dự phòng rủi ro theo quy định của NHNN. Tuy nhiên, thực tế bấy lâu nay cho thấy vì đây là khoản mục ngoại bảng nên thông tin chi tiết về bản chất và việc trích lập dự phòng không rõ ràng. Điều này càng khiến lo ngại tăng cao trong bối cảnh hiện nay là hoàn toàn có cơ sở.