Lãi suất “siêu cao” – gấp đôi mặt bằng chung thị trường

Theo đó, Tập đoàn Apec đã thông qua phương án phát hành 30 triệu trái phiếu Happy18Bond với lãi suất lên tới 18%, kỳ hạn 5 năm cho nửa cuối năm 2020. Tổng giá trị phát hành dự kiến khoảng 3.000 tỷ đồng. Trái phiếu có mệnh giá phát hành là 100.000 đồng/trái phiếu.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo được phát hành riêng lẻ.

Theo kế hoạch của Apec, trái phiếu sẽ được phát hành vào ngày 15/12/2020 và đáo hạn vào ngày 14/12/2025. Tổ chức phát hành là CTCP chứng khoán Châu Á Thái Bình Dương.

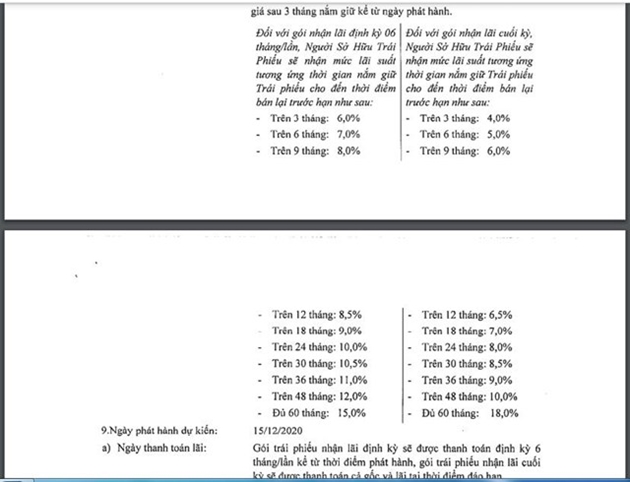

Theo bảng lãi suất tập đoàn này công bố, nếu khách hàng lựa chọn kỳ hạn 5 năm, kỳ trả lãi 6 tháng/lần, mức lãi suất nhận được sẽ là 15%/năm. Nếu khách hàng lựa chọn kỳ hạn 5 năm, nhận lãi một lần duy nhất vào cuối kỳ, mức lãi suất sẽ là 18%/năm, tương đương lợi nhuận 90% tại thời điểm đáo hạn. Trong đó, trái phiếu này đi kèm điều khoản mua lại sau thời gian nắm giữ tối thiểu 3 tháng.

|

|

| Apec Group thông qua phương án phát hành 3.000 tỷ đồng trái phiếu riêng lẻ Happy18 Bond. |

Ngay khi Apec Group công bố kế hoạch phát hành gói trái phiếu Happy18 Bond đã lập tức gây xôn xao thị trường, bởi đây được xem là trái phiếu có mức lãi suất “siêu khủng”, cao bậc nhất trong nhóm trái phiếu bất động sản hiện nay.

Với con số 18%/năm, mức lãi suất Apec Group đưa ra cao gấp đôi so với mặt bằng chung lãi suất trái phiếu đang ở mức 9%/năm. Riêng đối với lĩnh vực bất động sản, Apec Group đã “vượt mặt” hầu hết các “ông lớn” đang chi trả mức lãi suất cao hiện nay như Novaland, City Garden, Phát Đạt, Vinhomes…

Trước đó, CTCP Đầu tư IDJ Việt Nam (IDJ Investment – Mã CK: IDJ) một doanh nghiệp có mối liên hệ mật thiết với Apec Group cũng phát hành trái phiếu với mức lãi suất 13%/năm.

Dù vậy, mức lãi suất áp dụng cho trái phiếu IDJ Investment đã vượt trội hơn hẳn so với mặt bằng lãi suất 10,42%/năm (kỳ hạn bình quân 3,26 năm) dành cho nhóm doanh nghiệp bất động sản trên thị trường sơ cấp theo số liệu cập nhật tới Quý 2/2020 của công ty chứng khoán SSI.

Vì vậy, lãi suất của Apec Group đưa ra là một mức “siêu cao”, đã thu hút được sự quan tâm lớn của giới đầu tư và thị trường.

Ông Hán Kông Khanh, đại diện Tập đoàn Apec Group cho biết, tổng số tiền từ đợt phát hành sẽ được Tập đoàn Apec sử dụng để tăng quy mô vốn hoạt động, đa dạng hóa nguồn vốn nhằm phục vụ cho việc tăng trưởng kinh doanh bền vững của Tập đoàn trong thời gian sắp tới.

|

|

| Ông Hán Công Khanh, Chủ tịch HĐQT Apec Group. |

Đại diện doanh nghiệp này cũng cho biết, Apec Group đang trong giai đoạn phát triển mạnh mẽ với nhiều dự án bất động sản trọng điểm đang được triển khai và cần bổ sung nguồn vốn lưu động như Apec Aqua Park Bắc Giang, Apec Golden Valley Mường Lò, Apec Mandala Grand Hòa Bình...

Bên cạnh đó, chiến lược phát triển của Tập đoàn Apec giai đoạn tới còn bao gồm kế hoạch mua lại một số dự án lớn, thâu tóm các khu đất vàng giàu tiềm năng, tái cơ cấu và nâng tỷ lệ sở hữu các công ty con trong Tập đoàn.

Mới đây nhất, Tập đoàn Apec thông báo sẽ đầu tư 1 tỷ USD cho tổ hợp 5 dự án tại Mũi Né, Phan Thiết trong giai đoạn 2020-2025.

Tại Mũi Né, Apec Group được biết đến là chủ đầu tư Tổ hợp Apec Mandala Wyndham Mũi Né với quy mô 2,912 phòng tiêu chuẩn 5 sao. Hiện dự án này vừa được cất nóc sau 9 tháng thi công và dự kiến sẽ khánh thành vào quý 1/2022.

Ngoài dự án này, Apec Group tiếp tục đầu tư thêm 4 dự án nghỉ dưỡng, bao gồm: Khu nghỉ dưỡng quy mô 5ha nằm ngay gần Tổ hợp Apec Mandala Wyndham Mũi Né. 3 dự án tiếp theo là các Tổ hợp vui chơi giải trí với tổng quy mô 20ha.

Đầu tư mạnh vào condotel, bất chấp thị trường thoái trào

Theo tìm hiểu, CTCP Apec Group được thành lập ngày 24/11/2017, tiền thân là CTCP BG Group. Hiện đăng ký địa chỉ trụ sở chính tại Grand Plaza, số 117 Trần Duy Hưng, Hà Nội.

Thời điểm mới thành lập, BG Group đăng ký quy mô vốn điều lệ lên tới 500 tỷ đồng, với cơ cấu cổ đông gồm 3 cá nhân có địa chỉ thường trú tại Hà Nội, bao gồm: ông Nguyễn Hoàng Linh (sở hữu 65% VĐL), ông Phạm Duy Hưng (sở hữu 34,99% VĐL) và ông Lục Thanh Tùng (sở hữu 0,01% VĐL).

Sau hơn 1 năm đi vào hoạt động, cập nhật tới tháng 12/2018, BG Group đã nâng vốn lên gấp đôi, đạt mức 1.000 tỷ đồng, cơ cấu cổ đông không được tiết lộ.

Tới cuối tháng 6/2020, ông Nguyễn Hoàng Linh (SN 1919) bất ngờ nhường vị trí Chủ tịch HĐQT BG Group cho ông Hán Kông Khanh (SN 1975). Sau đó, như đã đề cập, BG Group đổi tên thành Apec Group.

Theo giới thiệu, mục tiêu phát triển của Apec Group là thành lập một khối các doanh nghiệp thông qua sở hữu cổ phần, vốn góp hoặc liên kết khác.

Các công ty thành viên của APEC Group bao gồm: Công ty CP Đầu tư Châu Á – Thái Bình Dương (Mã: API), Công ty Cổ phần Chứng khoán Châu Á Thái Bình Dương, Công ty cổ phần Đầu tư Apec Group Việt Nam, Công ty CP Apec Land Huế,…

Trong đó, tháng 5/2019, HĐQT API đã thông qua phương án phát hành 2 lô trái phiếu mã ABond_2019.01.10 và ABond_2019.12.20 với lãi suất cố định lần lượt ở mức 9,5% và 11%/năm.

Với định hướng phát triển, đầu tư mạnh vào bất động sản nghỉ dưỡng, năm 2018, từ những quỹ đất đã thâu tóm, Apec Group và một số đơn vị thành viên định hướng phát triển mạnh dòng sản phẩm Condotel.

|

|

| Dự án Apec Mandala Mũi Né. |

Tuy nhiên, cũng bắt đầu tư giai đoạn này, Condotel đã bước vào thời kỳ thoái trào do nhiều vướng mắc về pháp lý, thị trường “bội thực” nguồn cung, giao dịch sụt giảm, tồn kho cao… condotel được đánh giá là phân khúc rủi ro cao cho cả nhà đầu tư và đơn vị phát triển dự án.

Trên thực tế, thị trường đã ghi nhận những trường hợp “vỡ trận” tại các dự án condotel khi chủ đầu tư không thể chi trả lợi nhuận cho nhà đầu tư theo cam kết ban đầu. Điển hình nhất là tại siêu dự án Cocobay (Đà Nẵng) vào đầu năm 2020, như lời thức tỉnh trước những cám dỗ cam kết lãi suất cao ngất ngưởng…

Trong bối cảnh đó, Apec Group và các đơn vị thành viên tuyên bố sẽ cung cấp 10.000 sản phẩm Condotel ra thị trường, bất chấp các ông lớn đang hạn chế đầu tư vào phân khúc này. Đây được đánh giá là bước đi khá mạo hiểm của Apec.

|

|

| Apec Golden Valley Mường Lò đang được Apec Group triển khai. |

Trái phiếu lãi suất cao, rủi ro càng cao

Theo các chuyên gia, phát hành trái phiếu lãi suất cao giúp doanh nghiệp bất động sản có thể chủ động nguồn vốn khi tín dụng ngân hàng đang dần đóng chặt với lĩnh vực bất động sản. Tuy nhiên, nếu không minh bạch thông tin và kiểm soát được mức lãi suất phù hợp thì rủi ro là rất khó lường.

Theo chuyên gia kinh tế Lê Minh Hoàng, việc các doanh nghiệp phát hành trái phiếu với lãi suất quá cao sẽ khiến cho áp lực trả lãi và gánh nặng tài chính gia tăng, gây bất ổn đến tính bền vững và sự ổn định của nền kinh tế. Hầu hết các doanh nghiệp phát hành trái phiếu đều chưa được xếp hạng tín nhiệm, bản cáo bạch phát hành trái phiếu lại quá phức tạp.

Do đó, rủi ro với nhà đầu tư khi các doanh nghiệp phát hành trái phiếu bị phá sản, trái phiếu không có tài sản đảm bảo, không có tổ chức bảo lãnh. Một rủi ro nữa là về thanh khoản, bởi thị trường thứ cấp (mua đi bán lại) của các trái phiếu doanh nghiệp tại Việt Nam chưa phát triển khiến rủi ro của người nắm giữ trái phiếu doanh nghiệp gia tăng.

Còn theo TS. Nguyễn Trí Hiếu, nhà đầu tư cần phải cẩn trọng với những công ty bất động sản đưa ra mức lãi suất trái phiếu cao gấp đôi lãi suất ngân hàng bình thường.

Bởi lãi suất càng cao sẽ đi đôi với những rủi ro càng cao. Đối với những công ty không có báo cáo tài chính hay những công ty có tuổi đời chưa lâu, để thu hút đầu tư họ sẽ càng trả lãi suất cao.

“Trong trường hợp các doanh nghiệp không thể trả lãi hoặc gốc cho nhà đầu tư thì chắc chắn thiệt hại đầu tiên sẽ thuộc về người mua trái phiếu” – TS. Nguyễn Trí Hiếu nhấn mạnh.

Tiến sỹ Nguyễn Trí Hiếu đặt vấn đề, điều gì sẽ xảy ra nếu một loạt doanh nghiệp không thể thực hiện được khả năng thanh toán cho trái chủ? Không thể mua lại trái phiếu đúng hạn? Lúc đó, thị trường sẽ đổ vỡ liên hoàn từ doanh nghiệp bất động sản đến ngân hàng.

|

|

| TS. Nguyễn Trí Hiếu - Chuyên gia tài chính ngân hàng. |

Vị chuyên gia này cảnh báo, nguy cơ vỡ nợ trái phiếu doanh nghiệp ở Việt Nam cũng đang tiềm ẩn nguy cơ xảy ra khi mà các nhà phát hành trái phiếu, đặc biệt trong lĩnh vực bất động sản, không có dòng tiền vào để có thể trả nợ.

Đặc biệt là đối với các doanh nghiệp bất động sản khi thị trường khó khăn. Nhiều doanh nghiệp bất động sản đứng trước nguy cơ phá sản khi dự án không thể triển khai dự án, không có hàng để bán hoặc không bán được hàng…

Rõ ràng, nếu doanh nghiệp khó tìm được khoản sinh lời đều đặn từ hoạt động kinh doanh thì khả năng thanh toán cho trái chủ khi đến hạn là điều không thể thực hiện. Mặt khác, bối cảnh chung của thị trường bất động sản đang cho thấy kịch bản không mấy sáng sủa.

Bên cạnh đó, hiện thị trường đã xuất hiện dấu hiệu bất thường như doanh nghiệp phải đảo nợ. Nhiều doanh nghiệp đang phải đảo nợ khi không thể thanh khoản cho trái chủ. Điển hình như Công ty Cổ phần Phát triển Bất động sản Phát Đạt (PDR) khi doanh nghiệp này lại tiếp tục phát hành trái phiếu đúng thời điểm trái phiếu cũ đến kỳ trả nợ.

Trước sự phát triển nóng và “cuộc đua” nâng lãi suất gắt gao của thị trường TPDN, Bộ Tài chính đã 2 lần ban hành văn bản nhắc nhở các nhà đầu tư thận trọng với các đợt phát hành trái phiếu của doanh nghiệp, đặc biệt với các lô trái phiếu có mức lãi cao đột biến. Nhà đầu tư được khuyến nghị cân nhắc tiềm lực tài chính của đơn vị phát hành, mục đích sử dụng vốn cũng như tính hiệu quả kinh doanh…

Bởi khi mua trái phiếu của doanh nghiệp BĐS, các nhà đầu tư phải đối diện với thực tế là không có tài sản bảo đảm, không được chuyển đổi, không kiểm soát được dòng vốn của doanh nghiệp BĐS; dòng tiền huy động lại được đầu tư ngược vào các dự án BĐS, vốn đã rất rủi ro, vì thế, nguy cơ vỡ trận có thể xảy ra khi sự phục hồi của thị trường BĐS chưa thể dự đoán, khả năng cầm cự và phát triển của doanh nghiệp còn khốn khó.