Phát hành cổ phiếu, tăng vốn điều lệ

Phương thức huy động vốn được nhiều doanh nghiệp niêm yết dự kiến triển khai trong năm nay là phát hành thêm cổ phiếu để tăng vốn điều lệ.

Điển hình tại Công ty cổ phần Địa ốc Sài Gòn-Thương Tín (TTC Land – Mã CK: SCR), năm 2022, TTC Land dự kiến tăng vốn từ 3.664 tỷ đồng lên 4.653 tỷ đồng thông qua trả cổ tức 8% số lượng cổ phiếu đang lưu hành, tỷ lệ thực hiện quyền 25:02, tương ứng phát hành thêm 29,3 triệu cổ phiếu. Đồng thời, doanh nghiệp phát hành gần 51,3 triệu cổ phiếu cho cổ đông hiện hữu, tỷ lệ 14%, giá chào bán 14.000 đồng/cổ phiếu; phát hành cổ phiếu ESOP 5%, tương ứng phát hành thêm 18,32 triệu cổ phiếu với giá chào bán 11.000 đồng/cổ phiếu.

Lãnh đạo TTC Land cho biết nguồn thu từ đợt phát hành sẽ được sử dụng để bổ sung vốn đầu tư cho các dự án hiện hữu của công ty như Panomax River Villa, Charmington Tamashi…, cũng như tìm kiếm phát triển những dự án mới thuộc các khu đô thị vệ tinh ven Thành phố Hồ Chí Minh như Đồng Nai, Long An, Tây Ninh hoặc những nơi cơ sở hạ tầng, giao thông được đầu tư đồng bộ như Phú Quốc, Bình Thuận…

Tương tự, Công ty CP Bamboo Capital (Mã CK: BCG), Từ đầu năm đến nay, Bamboo Capital đã có 2 lần tăng vốn điều lệ, từ 2.975 tỷ đồng ở cuối năm 2021 lên 5.033 tỷ đồng ở ngày 5/5.

Cũng trong năm 2022, Bamboo Capital sẽ tăng vốn gấp đôi bằng phương án phát hành thêm cổ phiếu. Cụ thể, doanh nghiệp này sẽ phát hành hơn 266 triệu cổ phiếu cho cổ đông hiện hữu, bán đấu giá 250 triệu cổ phần ra công chúng, 25 triệu cổ phiếu trả 5% cổ tức 2021 và 5 triệu cổ phiếu ESOP. Tổng giá trị cổ phiếu phát hành trong năm 2022 tính theo mệnh giá là 5.183 tỷ đồng. Sau khi hoàn tất các đợt phát hành, vốn điều lệ của Bamboo Capital sẽ tăng từ 5.033 tỷ đồng lên khoảng 10.500 tỷ đồng.

Giai đoạn từ 2022-2026, BCG dự kiến lộ trình tăng vốn chủ sở hữu trong năm 2022 là 29.000 tỷ đồng, 2023 sẽ là 36.000 tỷ đồng, 2024 sẽ là 41.000 tỷ đồng, 2025 là 47.000 tỷ đồng và 2026 là 56.000 tỷ đồng.

Mới đây, Công ty cổ phần Tập đoàn EverLand (Mã CK: EVG) cũng đã thông qua nghị quyết ĐHĐCĐ về việc phát hành tăng vốn điều lệ thêm 900 tỷ đồng tương đương 90 triệu cổ phiếu theo hình thức phát hành riêng lẻ, thời gian thực hiện trong năm 2022. Số tiền thu được từ đợt phát hành dự kiến được dùng để bổ sung nguồn vốn thực hiện dự án tổ hợp du lịch, nghỉ dưỡng và giải trí Crystal Holidays Harbour Vân Đồn, tỉnh Quảng Ninh đang được triển khai xây dựng và một phần bổ sung nguồn vốn lưu động.

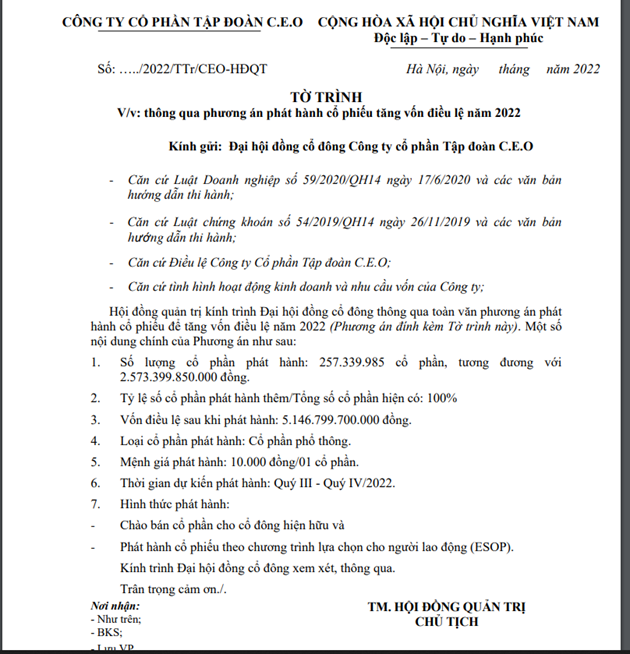

ĐHĐCĐ của Công ty cổ phần Tập đoàn CEO (Mã CK: CEO) cũng đã nhất trí thông qua phương án phát hành cổ phiếu để tăng vốn điều lệ năm 2022 cho cổ đông hiện hữu và ESOP cho người lao động. Số lượng dự kiến phát hành hơn 257 triệu cổ phần, tương đương 2.573 tỷ đồng. Vốn điều lệ của CEO sau khi phát hành cổ phiếu dự kiến đạt trên 5.146 tỷ đồng. Dự kiến nguồn vốn này sẽ được dùng đầu tư dự án Sonasea Residence (thời gian sử dụng 2022-2023); tăng vốn cho các công ty con và bổ sung vốn lưu động...

|

|

| Tờ trình về phương án phát hành cổ phiếu tăng vốn của CEO Group (đã được thông qua). |

Công ty cổ phần Tập đoàn Danh Khôi (mã: NRC) cũng dự kiến phát hành thêm 46,2 triệu cổ phiếu cho cổ đông hiện hữu, nhằm nâng vốn điều lệ từ 842 tỷ đồng lên gần 1.400 tỷ đồng. Giá chào bán dự kiến là 10.000 đồng/cổ phiếu, tỷ lệ thực hiện quyền là 2:1. Toàn bộ số tiền ước trên được dùng để bổ sung nguồn vốn lưu động phục vụ hoạt động sản xuất kinh doanh của công ty.

Nhiều công ty đưa ra kế hoạch tăng vốn dựa vào việc phát hành cổ phiếu nhưng trên thực tế, thực hiện được hay không là câu chuyện khác khi thời gian gần đây, thị trường chứng khoán liên tục lao dốc, kéo theo đó là sự giảm giá của nhiều cổ phiếu. Thậm chí nhiều mã đã xuống dưới mệnh giá, hoặc dưới mức giá dự kiến phát hành tăng vốn của doanh nghiệp khiến những đợt phát hành thêm cổ phiếu nhiều khả năng sẽ không thành công…

Điển hình từ giữa tháng 4, Công ty CP Tập đoàn F.I.T (Mã CK: FIT) đã chốt kế hoạch chào bán gần 51 triệu cổ phiếu cho các cổ đông hiện hữu với giá 10.000 đồng/cổ phiếu, phát hành thêm hơn 26,2 triệu cổ phiếu để trả cổ tức 2020. Mục tiêu phát hành của FIT là tài trợ vốn cho dự án Cap Padaran Mũi Dinh ở Ninh Thuận. Tuy nhiên sau nhiều phiên giảm giá, thị giá FIT hiện đang ở mức dưới 10.000 đồng/cổ phiếu.

Đẩy mạnh các hoạt động bán hàng

Đứng trước thách thức trong việc huy động vốn, trong một báo cáo của VnDirect nhận định, các chủ đầu tư sẽ tập trung đẩy mạnh hoạt động bán hàng để cải thiện dòng tiền, nhờ đó sẽ chứng kiến xu hướng phục hồi nguồn cung trong năm 2022.

Điều này được thể hiện qua triển vọng doanh số ký bán của các doanh nghiệp bất động sản niêm yết tăng trưởng mạnh trong 2022, với Nhà Khang Điền (Mã ck: KDH; tăng 14 lần so với cùng kỳ), Đất Xanh (Mã ck: DXG; tăng 300% so với cùng kỳ) Nam Long (Mã ck: NLG; tăng 105% so với cùng kỳ), với mức nền thấp năm 2021 và việc khôi phục các dự án bị ảnh hưởng tiến độ từ năm 2021 do dịch Covid-19.

Ngoài ra, hiện nay nhiều chủ đầu tư dự án căn hộ chung cư rốt ráo huy động vốn bằng các chương trình cam kết lợi nhuận. Đơn cử như tại dự án Westgate (Bình Chánh), chủ đầu tư An Gia đang áp dụng chính sách bán hàng khá linh hoạt. Theo đó, người mua chỉ cần thanh toán tối đa 699 triệu đồng và ngưng đến khi nhận nhà vào quý IV/2023 mới thanh toán tiếp. Còn lại, chủ đầu tư hỗ trợ lãi suất, ân hạn nợ gốc cho đến khi nhận nhà, đồng thời, cam kết lợi nhuận lên đến 18%.

|

|

| Dự án Westgate (Bình Chánh) của An Gia cam kết lợi nhuận 18%. |

Hay như Vạn Xuân Group - chủ đầu tư dự án Happy One Central vừa đưa ra chính sách cam kết lợi nhuận đối với khách hàng mua căn hộ. Theo đó, khách hàng lựa chọn Happy One Central sẽ được nhận mức cam kết lợi nhuận 15% trong vòng 6 tháng kể từ thời điểm ký hợp đồng mua bán (tính trên tổng số tiền khách hàng đã thanh toán). Khoản tiền cam kết lợi nhuận, chủ đầu tư sẽ thanh toán một lần trong vòng 30 ngày sau khi kết thúc 6 tháng kể từ thời điểm ký hợp đồng. Tại thời điểm chi trả lợi nhuận, khách hàng có thể nhận tiền mặt hoặc lựa chọn khấu trừ vào phần thanh toán còn lại của hợp đồng. Số tiền được tính cam kết lợi nhuận là không quá 50% giá trị hợp đồng.

Thậm chí, một số chủ đầu tư còn không ngại “bán lúa non”, lách luật huy động vốn dưới hình thức đặt cọc giữ chỗ, phiếu thiện chí…

Điển hình như Công ty TNHH Đầu tư Bất động sản An Phú Land (thành viên Tecco Group) cũng đang giới thiệu dự án Tecco Felice Homes. Dù được quảng cáo rầm rộ nhưng hiện trạng khu đất dự án vẫn là bãi đất trống được quây tôn. Sở Xây dựng tỉnh Bình Dương khẳng định, qua rà soát trên địa bàn không có dự án nào có tên gọi Tecco Felice Homes.

Dự án Iris Residence Cần Giuộc do Công ty TNHH Đầu tư Kinh doanh Bất động sản Long Thượng Lộc làm chủ đầu tư, chưa hoàn thành việc thi công hạ tầng kỹ thuật nhưng đã tiến hành kinh doanh bất động sản, nhận tiền giữ chỗ, tiền đặt cọc của khách hàng. Sở Xây dựng tỉnh Long An cũng khẳng định, loạt dự án được quảng cáo với những tên gọi như “VINS Iris Residence Cần Giuộc” nhưng trên địa bàn không có dự án nào được chấp thuận chủ trương đầu tư với tên gọi như trên.

|

|

| Dự án Iris Residence Cần Giuộc rao bán khi chưa hoàn thiện hạ tầng. |

Hoặc Block C của dự án Westgate Bình Chánh hiện đang trong quá trình thi công phần móng nhưng chủ đầu tư An Gia quảng cáo, rao bán với các chính sách bán hàng linh hoạt, cam kết lợi nhuận lên đến 18% như đã đề cập phía trên.

Tìm vốn từ đối tác ngoại

Tại Đại hội đồng cổ đông thường niên 2022 của Công ty cổ phần Đầu tư Nam Long (Mã CK: NLG) mới đây, lãnh đạo NLG cho biết công ty cũng không thể tránh khỏi khó khăn do việc thắt chặt nguồn vốn. Tuy nhiên, lãnh đạo công ty đã chuẩn bị sẵn sàng cho những vấn đề này. Chiến lược đầu tiên của Nam Long là hợp tác với các đối tác quốc tế có nguồn lực mạnh như Hankyu, NNR, Keppel Land… và sử dụng các năng lực không chỉ phát triển đô thị mà còn có năng lực tài chính.

Nam Long đang có chiến lược lâu dài để xây dựng uy tín trên thị trường tài chính, nỗ lực để lấy điểm đánh giá cao về uy tín tài chính và đã thành công trong việc huy động vốn thông qua trái phiếu từ phía Keppel Land, Tổ chức Tài chính quốc tế (IFC)… Mới đây, IFC đã thỏa thuận đầu tư cho Nam Long 1.000 tỷ đồng thông qua việc phát hành trái phiếu dài hạn. Mục đích sử dụng vốn cho việc phát hành này là để thực hiện đầu tư chi phí hạ tầng cho giai đoạn 2 của dự án Waterpoint.

|

|

| Phối cảnh khu đô thị Waterpoint Long An của Nam Long. |

Tại ĐHĐCĐ thường niên 2022 của Công ty cổ phần Đầu tư Văn Phú-Invest (Mã CK: VPI) vừa qua, lãnh đạo doanh nghiệp này cho biết trong 5 năm tới, công ty tập trung phát triển quỹ đất các khu đô thị ven biển, trung tâm các thành phố lớn thông qua kết hợp M&A, đấu giá đất và đấu thầu lựa chọn nhà đầu tư.

Để thực hiện mục tiêu này, Văn Phú-Invest sẽ tích cực tìm kiếm những nhà đầu tư chiến lược để đồng hành cùng doanh nghiệp với tinh thần “hợp tác và chia sẻ." Ngoài ra, doanh nghiệp sẽ tăng cường hợp tác quốc tế để nâng tầm giá trị thương hiệu, học hỏi và phát triển. Trước đó, VPI ký thỏa thuận hợp tác với các đối tác lớn từ Hàn Quốc, Nhật Bản như Lotte, Huyndai, Sumitomo… trong việc triển khai các dự án trong năm 2021.

Việc tìm kiếm nguồn vốn quốc tế cũng được nhiều “ông lớn” bất động sản đã và đang thực hiện như Vingroups, Vinhomes, Novaland... Chẳng hạn, trong năm 2021, Công ty cổ phần Tập đoàn Novaland (Mã CK: NVL) đã phát hành thành công 300 triệu USD trái phiếu chuyển đổi quốc tế, niêm yết trên sàn giao dịch chứng khoán Singapore.